Здравствуйте, гость ( Вход | Регистрация )

6.10.2020, 14:20 6.10.2020, 14:20

Сообщение

#1

|

|

|

Писатель    Группа: Пользователи Сообщений: 2209 Регистрация: 27.6.2008 Из: г.Киев Пользователь №: 5717 Спасибо сказали: 3038 раз Вставить ник Частич. цитирование |

Pay TV Украины: камо грядеши?

Сергей Бойко Этой публикацией я решил открыть цикл из нескольких публикаций, в которых поделюсь своим видением того, что происходит на рынке платного телевидения Украины, а также анализом того, что нужно сделать для его дальнейшего развития. Надеюсь, что мои мысли и соображения будут интересны и вызовут отклик у всех неравнодушных, посему приглашаю читателей оставлять свои комментарии к моим публикациям. Итак, начнем с описания того, что сегодня представляет собой рынок платного ТВ в Украине. Я рассматриваю рынок платного телевидения как совокупность составных частей (сегментов): таких как производство и продажа контента для телевизионных каналов, создание и дистрибуция самих телевизионных каналов провайдерам и, наконец, обеспечения платного доступа к пакетам телеканалов по подписке зрителям (абонентам, подписчикам). В своём первом материале на тему Платного ТВ (Pay TV) остановлюсь на сегменте платного телевидения, который принято называть услугами (сервисом) платного доступа к телевизионным каналам. Итак, начну с того, что разделю весь рынок услуг платного доступа к телеканалам по технологическим платформам. Как вы наверняка знаете, на рынке услуг платного доступа представлено несколько технологических платформ, которые используются игроками этого сегмента рынка (провайдерами) для обеспечения своим пользователям (абонентам) возможности просмотра сформированного провайдерами набора (пакета) телеканалов. Самыми популярными из этих технологических платформ являются: - Кабельное телевидение (представлена как аналоговым, так и цифровым форматом сигнала). - Интернет телевидение (включает IPTV и OTT сервисы). - Спутниковое телевидение. Если подробнее остановиться на популярности (количестве пользователей) каждой из платформ, то следует отметить, что наиболее «традиционной» (не путать с ориентацией), является платформа кабельного телевидения. Поскольку она стала использоваться еще с конца 90-х годов прошлого века, то именно поэтому суммарное количество абонентов кабельного ТВ насчитывает от 3 до 4 млн домохозяйств по оценкам различных источников. Я считаю цифру 4 млн домохозяйств завышенной. Виной тому являются те негативные события, которые происходили у нас в стране за последние 6 лет (аннексия территорий, военные действия, галопирующее снижение курса национальной валюты, эмиграция население и снижение покупательской способности), а также изменения, которые происходили на рынке платного телевидения – запрет на ретрансляцию российских телеканалов (с 2014 года) – в частности это и выход на рынок платного ТВ контента эфирных телеканалов – т.е. необходимость оплаты (начиная с 2017 года) лицензионных прав за отечественные эфирные телеканалы со стороны «традиционных» провайдеров, при том, что в эфире эти же каналы остались в открытом (незакодированном) и бесплатном доступе и т.д. Всё это привело к тому, что последние три года наблюдается снижение общего количества абонентов этой традиционной технологической платформы. Следует отметить, что тенденция «таяния» абонентской базы платформы «кабельного телевидения» является не уникальной для нашей страны. Ведь тенденция «cord-cutting», которая родилась в Соединённых Штатах Америки после 2012 года, заключается в том, что те или иные семьи и домохозяйства отказываются от услуг традиционного кабельного телевидения, отдавая предпочтение подписке на платные стриминговые сервисы (Netflix, Hulu, Amazon и т.д.), используя услугу доступа в интернет. Та же тенденция в последние пять-шесть лет стала заметной в Европе. Украина, естественно, не стоит в стороне – всё больше абонентов платформы кабельного ТВ переходят на подписку к платформам, использующим интернет-технологию. Резюмируя выше сказанное – моя оценка количества абонентов этого сегмента – 3,2 миллионов домохозяйств. Переходим к следующему сегменту – Интернет телевидение. Хочу сразу отметить, что данная технологическая платформа – самая «молодая» на рынке платного ТВ Украины, ведь присутствующие сейчас IPTV/OTT платформы, предоставляют доступ к пакетам телеканалов, как один из своих продуктов, начиная не ранее 2012 года. Этим поясняется количество подписчиков (абонентов), которое находится на уровне 1,2-1,5 миллионов абонентов (моя оценка – 1,4 млн абонентов), но зато темпы роста этого сегмента – впечатляют (двукратное увеличение за полтора года и рост продолжается). Хочу заметить, что приведенная выше цифра – это количество абонентов (то есть тех, кто регулярно пользуется и оплачивает IPTV/ОТТ сервисы доступа к ТВ-каналам), а количество пользователей и зрителей, которые время от времени просматривают ТВ в период промо и иных бесплатных акций интернет-платформ – намного выше (по данным ИТК IPTV/OTT для периодического просмотра телевизионных программ использует около 2 млн зрителей. Переходя к третьей платформе платного телевидения – Спутниковому ТВ – обращаю внимание на то, что этот сегмент платного телевидения в Украине очень мал. Сегодня услугами платных платформ спутникового ТВ пользуется всего от 150 до 300 тысяч домохозяйств (моя оценка 220 тысяч). Такая низкая «популярность» является уникальной по сравнению с соседними странами, тем более принимая во внимание тот факт, что Украина имеет одну из самых больших территорий в Европе, достаточно большой процент «неурбанизированных» домохозяйств, а также, тот факт, что всего спутниковые приемники для просмотра телевидения используют более 3,5 млн домохозяйств! Состоявшаяся в начале февраля 2020 года кодировка спутникового сигнала украинских телеканалов, конечно же, дала толчок для владельцев спутниковых тарелок искать альтернативный способ получении доступа к украинским телеканалам, но ожидаемых «сотен тысяч» новых подписчиков платным спутниковым платформам это не принесло. Объяснение этому простое – на протяжении последних 25 лет, спутниковое телевидение ассоциировалось (равно как и эфирное) с бесплатной «манной небесной», с ниспосланным кем-то свыше «даром». Этому способствовало отсутствие борьбы с пиратскими взломанными карточками НТВ-Плюс (в свое время – первой платной спутниковой платформой в СНГ, сигнал которой принимался уверенно на территории Украины), отсутствие кодировки на спутниковых сигналах всех популярных украинских телеканалов, и появившееся вслед за этим большое количество «установщиков», которые предлагали спутниковые тарелки с бесплатным доступом к 300+ каналам, (так называемые «трехголовые Горынычи», которые принимали сигнал с нескольких спутников на одну «тарелку»). Поломать устоявшийся два десятка лет стереотип о халявном ТВ невозможно за те несколько месяцев, которые прошли с момента кодировки. Тем более, что параллельно существует бесплатный эфир, где представлены теперь уже 32 канала, причём в цифровом качестве. Источник: mediasat -------------------- OLED Panasonic TX-65HZ980E; Pioneer LX-5090; Vu+ Duo 4K; AX HD61 4K; DM8000; TOROIDAL T90; Triax 1.1, Strong SRT-DM2100 (90*E-30*W), many different cards&CAM's (incl. PRO) for Pay TV

Желаю, чтобы у Вас сбылось то, чего Вы желаете другим! |

|

|

|

|

Ответов

(1 - 9)

12.10.2020, 18:20 12.10.2020, 18:20

Сообщение

#2

|

|

|

Писатель    Группа: Пользователи Сообщений: 2209 Регистрация: 27.6.2008 Из: г.Киев Пользователь №: 5717 Спасибо сказали: 3038 раз Вставить ник Частич. цитирование |

Pay TV Украины: камо грядеши? Часть 2

Представляю продолжение своего цикла публикаций, посвящённых рынку платного телевидения Украины. Второй пост я начну с того, что повторю кратко резюме, которым закончил первую публикацию: объем рынка доступа к пакетам телеканалов на сегодняшний день в Украине в натуральном выражении составляет около 5 миллионов абонентов. Теперь, что это значит в относительных величинах: что при общем количестве телевизионных домохозяйств (около 13 млн по данным ИТК, без оккупированных территорий) даёт нам процент проникновения Pay TV около 39% от количества домохозяйств. Этот процент меньше, чем в странах Европы, в том числе в той части Восточной Европы – в которой мы находимся: средний процент проникновения платного телевидения в восточноевропейских странах сейчас около 56%, и по прогнозам европейской исследовательской компании Digital TV Research к 2022 году проникновение Pay TV превысит показатель 62%. Следовательно, возможности для роста количества подписчиков в Украине – огромны. (Насколько они будут реализованы это иной вопрос, свою оценку этого я изложу в последующих публикациях). Сколько же сегодня зарабатывают игроки этого сегмента рынка? Общий объем чистой выручки (без НДС) в сегменте платного доступа к телеканалам в прошлом году (2019) – составил 3,6 млрд гривен, а годом ранее –по итогам 2018 – 3 млрд грн., таким образом я уверен, что в 2020 году объем услуг платного доступа к телеканалам достигнет отметки в 4 млрд гривен чистой выручки, то есть годовая динамика роста денежного объема рынка сохраниться на уровне 20+%. Поделив объем рынка в денежном выражении на объем в натуральном выражении – получим уровень среднемесячного дохода (ARPU), получаемого с одного абонента: 4 000 000 000/12/5000 000= 66,67 грн по итогам 2020 года. Теперь предлагаю остановиться на том, кто собственно является лидерами среди провайдеров платного ТВ в Украине, ведь именно от их позиции во многом зависит реализация/либо упущение шансов по росту абонентской базы. Итак, начнем с кабельного телевидения. Среди крупнейших игроков можно назвать такие компании как ВОЛЯ, Триолан, Ланет, Объединенная городская сеть (Сана+ и Черное море), Группа компаний ОСНОВА, Николаевское кабельное телевидение, Житомирские информационные сети, и еще около двух десятков компаний с 10+ тысячами абонентов. Всего у ТОП-10 кабельных операторов сосредоточено около 2 млн абонентов кабельного ТВ, а у ТОП-30 – 2,35 млн. Далее следуют более 200 (!) провайдеров меньшего размера, которые зачастую действуют только в одном небольшом населенном пункте. На их долю приходиться оставшиеся 0,9 млн абонентов кабельного ТВ. Отмечу, что такой «глубокой» сегментации нет больше ни в одной стране Европы, да, пожалуй, и в мире таких стран единицы. Плохо ли это или хорошо – расскажу, когда перейдем к прогнозам. Далее, перейдем к IPTV|OTT провайдерам. Крупнейшими компаниями, представленными на этом сегменте платного ТВ, являются MEGOGO, компания Digital Screens (ТМ OLL TV), компания «Вижн ТВ» (ТМ Viasat ТВ и Киевстар ТВ), свои платформы интернет-телевидения имеют также провайдеры традиционного Кабельного ТВ, такие как ВОЛЯ, Триолан и Ланет. Кроме того есть такие игроки как компания Диван ТВ ( с одноименной торговой маркой), компания Платформа ТВ (ТМ YOU TV), компания Тринити (Sweet TV), TeNet (это не фильм режиссера Нолана – это компания из Одессы), Omega TV. Также на рынке присутствуют и иностранные игроки – в частности – это сервисы Netflix, Apple TV, IVI.RU, однако они не представляют доступа к линейному телевидению, поэтому о них в рамках рынка платного ТВ говорить не станем. И, наконец, переходя к провайдерам платного ТВ, использующим спутниковую платформу, следует сказать, что таких компаний в Украине всего две – это уже упоминаемые компания Вижн ТВ (ТМ Viasat Украина), которая в ходит в группу «1+1 медиа», и компания Digital Screens (ТМ «XTRA TV»), входящая в «Медиа Группу Украина». Абонентская база больше у Вижн ТВ (около 110 тысяч пользователей, против 70-75 тысяч у XTRA TV), однако в сегменте HoReCa безусловно доминирует XTRA TV. Кроме них – еще существует «полулегальное» «НТВ-ПЛЮС» (до 2014 года – в Украине работала компания, которая официально продавала карточки НТВ-ПЛЮС), но количество таких домохозяйств наверняка не превышает 20 тысяч, да и точных данных нет. Резюмируя, можно сказать, что такой сегмент рынка PAY TV как услуги платного доступа к пакетам телеканалов характеризуется большим количеством провайдеров (более 300), при этом более половины пользователей и доходов – сконцентрированы у ТОП-20 игроков. Превалирующей, до недавнего времени, конкурентной стратегией поведения на рынке провайдеров являлись демпинг, постоянные скидки и промо по снижению цен и т.д., что привело к тому, что в 2020 году ARPU составляет 66,67 грн или 2,02 Евро. Источник: mediasat -------------------- OLED Panasonic TX-65HZ980E; Pioneer LX-5090; Vu+ Duo 4K; AX HD61 4K; DM8000; TOROIDAL T90; Triax 1.1, Strong SRT-DM2100 (90*E-30*W), many different cards&CAM's (incl. PRO) for Pay TV

Желаю, чтобы у Вас сбылось то, чего Вы желаете другим! |

|

|

|

13.10.2020, 14:09 13.10.2020, 14:09

Сообщение

#3

|

|

|

Писатель    Группа: Пользователи Сообщений: 2209 Регистрация: 27.6.2008 Из: г.Киев Пользователь №: 5717 Спасибо сказали: 3038 раз Вставить ник Частич. цитирование |

Pay TV Украины: камо грядеши? Часть 3

В предыдущей статье я остановился на том, что объем чистой выручки (в сегменте платного доступа к телеканалам) в 2020 году достигнет отметки в 4 млрд гривен. И, на мой взгляд, – это очень мало. И вот почему. Как я писал в той же предыдущей публикации, в Украине ARPU (средний доход с одного абонента в месяц) в Украине составляет 2,02 евро (притом, что количество телеканалов, представленных в пакетах у провайдеров сейчас от 80 до 150). Для сравнения – аналогичные (по количеству и по содержанию каналов) пакеты в Польше, Венгрии, Румынии, странах Балтии стоят от 18 до 30 Евро в месяц, то есть разница в цене составляет почти 10 (!!!) РАЗ. Пояснение такой разницы в цене уровнем доходов населения не выдерживает критики, ведь средняя зарплата в Румынии или Молдове всего на 20-30% выше, чем в Украине, и даже в более состоятельных Польше, Венгрии и Чехии – разница в среднем доходе на семью превышает аналогичный показатель в Украине не более, чем в 3 раза, но не в 10 раз. Казалось бы логичная и очевидная на основе этого сравнения стратегия поведения для провайдеров – наращивать доходы за счет регулярного и существенного (не меньше уровня девальвации национальной валюты) повышения цен на свои пакеты и перевода наиболее привлекательных каналов из «социальных» (базовых) в премиальные пакеты (более дорогие) – на практике оказалась для уровня образованности хозяев и менеджмента абсолютного большинства провайдеров «недостижимой высотой». Да и чего можно было ожидать от тех, кто зачастую смотрит на коллег по цеху как на «противников» и «захватчиков», к которым допустимо применять «стратегию выжженной земли» вырезая кабели у друг друга, борясь за абонентское подключение, а не за деньги клиента, тем самым понижая цену на результат своего труда до минимума. Как известно – глупость порождает бедность… Ярчайшим показателем бездумных непрофессиональных действий провайдеров доступа к пакетам ТВ-каналов является динамика из нашей собственной истории: в 2007 году ARPU за услуги доступа к пакетам телеканалов составлял 39 грн (что по курсу 7,33 грн/1 Евро равнялось 5,5 Евро), а за десять лет (к 2017 году) этот же показатель был равен 52 грн (или 1,8 Евро). И это учитывая, что 1,5 Евро в месяц – это тот минимум, который едва покрывает затраты любого провайдера на техническое обслуживание сети и обеспечение доставки сигналов абонентам, а ведь есть еще и роялти, и налоги, да и прибыль собственник хотел бы получать… И вот, в погоне снизить себестоимость провайдеры стали прибегать к тому, что «подворовывали» у государства – переводя оплату от абонентов на нескольких ФОП (занижая налогообложение), и у правообладателей – занижая выплаты роялти путем сокрытия своих абонентских баз. Так называемый underreporting доходил до уровня 90% (то есть, провайдеры отчитывались и платили телеканалам только за 10% своих абонентов, скрывая оставшуюся часть). Как следствие такого враждебного отношение к коллегам-провайдерам и к поставщикам контента (к телеканалам) способность операторов согласовывать и объединять усилия для общей выгоды своего сегмента – почти полностью исчезла. Показательным является, к примеру, что только «общенациональных» ассоциаций провайдеров – 5, а есть еще и региональные… Как следствие, позиции сегмента провайдеров доступа к пакетам ТВ ослабли и в лоббистской плоскости, а, как часто показывают телеканалы о дикой природе, «более сильный поедает слабого». Разобщенность, неумение объединятся, договариваться и выступать с общей для сегмента позицией – слабость, и этой «слабостью» провайдеров воспользовались… Кто же оказался сильнее? Прежде чем ответить – немного отступлю в сторону: «сила» в бизнесе обычно измеряется в денежных единицах. Так вот – объем чистой выручки в сегменте платного доступа к телеканалам (а это 4 млрд гривен в 2020 году) в разы меньше объема доходов, получаемых от ТВ-рекламы (13,3 млрд гривен по итогам 2020 года, 11,5 млрд было в 2019 году). В таком соотношении доходов, кстати, состоит вторая «уникальность» отечественного рынка платного ТВ: в других странах соотношение между выручкой от подписки за платный доступ к платным телеканалами и выручкой полученной от рекламы на платных телеканалах имеет соотношение, близкое к 50/50 (это неудивительно, ведь абонент платит не за доступ к рекламе, поэтому провайдеры зачастую просто исключают рекламу из ретранслируемых ними платных каналов). При этом, напомню, что я начинал свои публикации с того, что описал рынок палатного телевидения Украины как совокупность 3 сегментов: производства контента, вещания (производства и распространения телеканалов) и доступа (распространение пакетов телеканалов) абонентам. Так вот, именно представители второго сегмента рынка платного ТВ Украины – телеканалы, объединенные в крупнейшие медиагруппы – делят всю эту сумму в 13,3 млрд грн рекламных денег, и не удивительно, что этот сегмент оказался «сильнее» сегмента доступа. Более того, благодаря тому, что почти весь доход от ТВ-рекламы в Украине делиться в основном четырьмя медиагруппами, провайдерам от этого пирога «не перепадает ни крошки», финансовые возможности даже 1 медиагруппы в Украине – сравнимы с объединенной выручкой всех провайдеров доступа к пакетам телеканалов. А учитывая разобщенность провайдеров, объединив усилия даже двух медиагрупп, сегмент «вещания» может претендовать на иное распределение доходов и в сегменте платного доступа к телеканалам. Когда же ради этого объединятся все четыре медиагруппы… Источник: mediasat -------------------- OLED Panasonic TX-65HZ980E; Pioneer LX-5090; Vu+ Duo 4K; AX HD61 4K; DM8000; TOROIDAL T90; Triax 1.1, Strong SRT-DM2100 (90*E-30*W), many different cards&CAM's (incl. PRO) for Pay TV

Желаю, чтобы у Вас сбылось то, чего Вы желаете другим! |

|

|

|

14.10.2020, 17:10 14.10.2020, 17:10

Сообщение

#4

|

|

|

Писатель    Группа: Пользователи Сообщений: 2209 Регистрация: 27.6.2008 Из: г.Киев Пользователь №: 5717 Спасибо сказали: 3038 раз Вставить ник Частич. цитирование |

Пандемия Covid-19 ускоряет отказ от традиционного платного ТВ в 2020 году

Экономический спад, вызванный Covid-19, с усилением конкуренции со стороны более сильного стримингового сектора приводит к корд-каттингу (отказу от традиционного платного телевидения) как на зрелых, так и на развивающихся рынках, замедляя дальнейший рост мирового рынка платного телевидения, пишет RapidTVNews со ссылкой на исследование ABI Research. Аналитики прогнозируют, что мировой рынок платного телевидения немного сократится с 2019 года и при этом окажется на уровне 1,07 млрд абонентов в 2020 году. Отмечается, что до пандемии корд-каттинг происходил в основном на зрелых рынках, где проникновение широкополосного доступа было высоким. "Только в первом квартале 2020 года североамериканские операторы сообщили о потере более двух миллионов абонентов. Теперь пандемия Covid-19 вызвала значительную потерю абонентов, — пояснил Кхин Санди Линн (Khin Sandi Lynn), отраслевой аналитик ABI Research. - Одна из причин заключается в том, что отмена спортивных мероприятий из-за пандемии заставила многих любителей спорта отменить свои подписки на пакеты платного телевидения. Чтобы снизить отток, операторы предлагают скидки на пакеты платного телевидения или позволяют клиентам приостановить подписку до возобновления спортивных мероприятий". Экономические последствия Covid-19 также стимулируют корд-каттинг на развивающихся рынках. Индийский оператор спутникового телевидения Tata Sky потерял 1,5 млн абонентов в первой половине 2020 года. Индийские кабельные операторы не смогли собрать 80% своей абонентской платы во время блокировки, поскольку потребители испытывали сложности с оплатой своих счетов. Развивающиеся рынки, такие как Бразилия, Колумбия и Таиланд, столкнулись с аналогичными трудностями. "На зрелых рынках корд-каттинг может создать возможность для стриминговых услуг, поскольку некоторые корд-каттеры могут выбрать стриминговое видео для замены услуги платного телевидения. Однако на развивающихся рынках низкое проникновение широкополосной связи может стать препятствием для многих потребителей перейти на стриминговое вещание, — добавила Линн. — Для поддержания абонентской базы поставщикам услуг платного телевидения необходимо осуществлять корректировку цен, например, переупаковывать услуги в более мелкие пакеты каналов или значительно увеличивать рекламные акции. более серьезное субсидирование потребительского оборудования помещений (CPE) также может помочь снизить нагрузку на ежемесячные платежи клиентов в краткосрочной перспективе". Аналитики предупреждают, что внезапный всплеск оттока может также привести к пиратству контента и что при реализации стратегий снижения оттока поставщики услуг также должны сосредоточиться на мерах безопасности контента. Тем не менее, исследование предполагает, что масштабная потеря абонентов, скорее всего, будет временной. Предсказано, что когда возобновятся спортивные мероприятия, болельщики, скорее всего, вернутся к услугам платного телевидения и что на развивающихся рынках с ограниченной широкополосной связью и ограниченным выбором стриминговых услуг традиционные услуги платного телевидения, скорее всего, получат абонентов и останутся сильными после пандемии. ABI Research прогнозирует, что рынок платного телевидения достигнет 1,1 млрд абонентов в 2025 году. Источник: cableman -------------------- OLED Panasonic TX-65HZ980E; Pioneer LX-5090; Vu+ Duo 4K; AX HD61 4K; DM8000; TOROIDAL T90; Triax 1.1, Strong SRT-DM2100 (90*E-30*W), many different cards&CAM's (incl. PRO) for Pay TV

Желаю, чтобы у Вас сбылось то, чего Вы желаете другим! |

|

|

|

1.11.2020, 19:29 1.11.2020, 19:29

Сообщение

#5

|

|

|

Писатель    Группа: Пользователи Сообщений: 2209 Регистрация: 27.6.2008 Из: г.Киев Пользователь №: 5717 Спасибо сказали: 3038 раз Вставить ник Частич. цитирование |

Бой Усик - Чисора показал, что в Украине еще не привыкли к системе Pay-per-view

Зрители возмущены, а MEGOGO мог лучше подготовиться к трансляции. Перед боем позвонил друг, который вспоминает о спорте как раз в такие дни, когда «Динамо» играет в Лиге чемпионов или бьются Ломаченко с Усиком. Вопрос традиционный: «Где смотреть?». Бросила ссылку на сервис MEGOGO и сразу предупредила, что просмотр платный. Пауза. Далее текст: «Ну такое, не сильно и хотелось». Во время боя написал, что Усик - молодец. Уже не уточняла, как смотрел бой - купил подписку или нашел какой-то бесплатный просмотр. Но ситуация типична. Часто знакомые хотят посмотреть классный спортивный матч или бой, но не готовы платить за топовый контент. Почему? Банально привыкли, что спорт должен быть бесплатным. Сейчас у меня три подписки - MEGOGO, Oll.tv тa Netflix. Понятно, что первые две больше связаны с работой. После того, как матчи Лиги чемпионов и Лиги Европы начал транслировать MEGOGO задумалась об отписке от Oll.tv, но рука пока не поднялась. Впрочем, я не всегда была такая сознательная. Каюсь, но раньше смотрела спорт и фильмы на пиратских сайтах. Типа, а что тут плохого? Потребовалось немного времени пока пришло осознание, что так делать не стоит. И даже стыдно. Ты платишь, когда покупаешь книги, билеты в театры и концерты. Плюс сильно помогло окружение. Когда все смотрят Netflix и футбол по подписке, ты тоже берешь с них пример. А главное, это качество и удобство за небольшие деньги. Действительно, небольшие. Несколько лет назад была в гостях у родственников в маленьком польском поселке. 82-летний дед Збышек имел большую плазму и кучу подписок на спорт (Лига чемпионов, матчи «Баварии», теннис, волейбол). Он не пропускал ни одного матча Роберта Левандовского. После моего влияния начал также смотреть матчи сборной Украины и Элины Свитолиной (теннис). Конечно, жаловался, что подписки дорого стоят, но там не принято смотреть пиратку. Тогда это меня сильно поразило. Подумала, что у нас так еще не скоро будет. Вчера я тоже, как и многие, дополнительно заплатила за возможность посмотреть бой Усика и Чисоры, хотя у меня есть действующая подписка на сервис. И совсем об этом не жалею. Но прекрасно понимаю Хейт по MEGOGO. Сейчас под трансляцией боя 7 тыс. дизлайкив и 6 тыс. лайков. А еще больше 2 тыс. комментариев в стиле «Что за х*рня? Отписка». Жалоб много и они разные - дополнительная плата, плохое качество трансляции, много рекламы, скучные комментаторы и так далее и тому подобное. Вместе с тем есть те, кто всем доволен - ценой, трансляцией и боем. Мы смотрели бокс с отцом. И если бы не я, то он этого боя бы точно не увидел. Поскольку не такой продвинутый, чтобы самому зайти на сервис и купить подписку. Потому что привык, что за бокс, который ранее бесплатно показывали по Интеру, надо платить. Правда, после моих объяснений и аргументов стал адептом платного спорта. Здесь есть один очень важный момент. Это был первый бой с участием украинского боксера по системе Pay-per-view. Буквальный перевод - «платы за просмотр». Нельзя говорить о каком-то полном провале эксперимента. Но если после такого крутого боя все говорят не о победе Усика, а о плате за подписку, то что-то точно пошло не так. В первую очередь, не хватило общения. MEGOGO анонсировал, что бой будет продаваться по подписке. До последнего цена была всего 25 гривен - и поднялась только в день боя. Это не была какая-то закрытая секретная информация. Но сервису всё равно стоило лучше вести диалог со своими подписчиками (и потенциальными подписчиками непосредственно перед боем). Если надо, то даже написать или позвонить каждому лично и объяснить, почему отдельная плата, почему такая сумма, что может провисать трансляция. Чтобы сейчас не терпеть репутационные риски и потери. И не отбивать у людей желание платить за просмотр спорта. В Украине уже традиция забивать на диалог и обратную связь. Не надо так делать, особенно, если люди платят вам свои деньги. Даже если за эти деньги не купишь хотя бы чашки кофе. Большие вопросы и к рекламе во время трансляции. Это действительно сомнительное удовольствие и справедливая жалоба в сторону MEGOGO. Раз платишь за трансляцию, то не ожидаешь в перерывах между раундами увидеть ролики с Потапом или картинки казино. А так сервис решил заработать и на подписчиках, и на рекламе. MEGOGO отказался называть цифру PPV - это также в каком-то смысле показательно. Платное спортивное телевидение в Украине имеет будущее, но это всё еще вопрос не завтрашнего дня. Всем сторонам нужно привыкнуть к новому для страны явлению. Источник: tribuna -------------------- OLED Panasonic TX-65HZ980E; Pioneer LX-5090; Vu+ Duo 4K; AX HD61 4K; DM8000; TOROIDAL T90; Triax 1.1, Strong SRT-DM2100 (90*E-30*W), many different cards&CAM's (incl. PRO) for Pay TV

Желаю, чтобы у Вас сбылось то, чего Вы желаете другим! |

|

|

|

2.11.2020, 16:32 2.11.2020, 16:32

Сообщение

#6

|

|

|

Писатель    Группа: Пользователи Сообщений: 2209 Регистрация: 27.6.2008 Из: г.Киев Пользователь №: 5717 Спасибо сказали: 3038 раз Вставить ник Частич. цитирование |

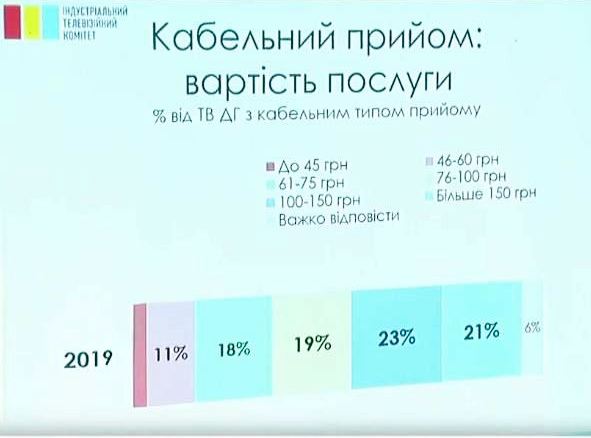

ТIМ 2020: «священной войны» между провайдерами и медиагруппами НЕ БУДЕТ

Медиагруппы объявили о своих условиях для рынка платного ТВ на 2021 г. и повышение цен на пакеты своих каналов для провайдеров. Провайдеры приняли их и с осени и начинают поднимать стоимость своих услуг для абонентов на 10-15%. Цель всех сторон - за несколько лет повысить средний доход рынка платного ТВ в расчете на одного пользователя и вывести ARPU на уровень 10 долларов. Об этом медиагруппы, провайдеры и другие участники рынка говорили на нескольких дискуссиях конференции #TIM 2020: Telecom, IT, Media. Об инфляции и условия для рынка Первыми о своих условиях для провайдеров, а именно инфляцию роялти на 30%, объявила в начале осени группа «1+1». Впоследствии эти же показатели назвала и «Медиа Группа Украина». Во время конференции #ТIМ о согласовании с рынком инфляции на этом же уровне говорил и Денис Васянович, генеральный директор компании «Торсат», которая является дистрибьютором «Интер медиа групп». И, наконец, о своих условия для рынка объявила компания StarLightMedia. Несмотря на то, что уровень роста роялти у медиагруппы примерно такой же, как у конкурентов, компания делает акцент на намерениях разработать программу лояльности для своих партнеров. При этом речь не идет о повышении цены, а скорее о создании комфортных условий для работы с партнерами, которые способствуют борьбе с пиратством и андерепортингом. «Мне кажется, что те партнеры, которые уже на протяжении не одного года идут в одном направлении с нами и всячески помогают развивать отрасль, заслуживают того, чтобы получить программу лояльности от нас», - сказал Виталий Сперкач, руководитель отдела продаж и прав на ретрансляцию Digital&Pay TV группы StarLightMedia. Еще одной новостью от StarLightMedia стало расширение дистрибьюторского портфолио за счет канала Travel and Adventure. Ранее кроме своих каналов медиагруппа занималась дистрибуцией только Setanta Sport. Участников конференции интересовало, продолжится ли ежегодный рост роялти и будет ли инфляция на уровне 30% постоянной. «Подорожание в этом году ни для кого не стало шоком. Об этом говорили несколько последних лет. Наиболее существенное подорожание произошло после кодирования сигнала каналов медиагрупп, дальше оно будет рыночным и органичным. Инфляция 25-30% - это тот уровень, который обсуждался с рынком, и большая часть игроков на него согласилась», - обратил внимание Денис Васянович. А директор департамента дистрибуции и развития сети вещания «1+1 медиа» Андрей Мальчевский сказал, что его медиагруппа ставит перед собой серьезные задачи по агрессивному инвестированию в премиальный новый контент. И именно это соответствует увеличению платы за ретрансляцию. Федор Гречанинов, директор по стратегии и развитию бизнеса «Медиа Группы Украина», считает, что ежегодная инфляция на уровне 20-30% свидетельствует о здоровой ситуации на рынке: «Мы все стремимся к росту ARPU и понимаем, что ARPU должен расти НЕ темпами 5-10%, потому что так он не вырастет никогда. Думаю, такую инфляцию можно закладывать в свою стратегию ежегодно». По его словам, рынок имеет потенциал для удвоения цены за телевидение. «Удвоение за год - это будет шоковая история, и она может сломать рынок. А расти на 20-30% в год - это будет нормально. Но все будет зависеть от того, что будет с гривной и макроэкономикой», - добавил он. Об ARPU Ирина Гребинская, старший аналитик Индустриального телевизионного комитета, сказала, что в конце 2019 каждое пятое домохозяйство платило за пакет каналов кабельного телевидения более 150 гривен. 23% платили от 100 до 150 гривен. И еще 11% домохозяйств платили до 45 гривен - это социальные пакеты с маленьким набором каналов, пояснила она.  На спутниковом телевидении в этот же период (новое учредительное исследования после кодирования каналов медиагрупп на спутнике еще не проводилось), половина абонентов платила больше 100 гривен, а половина - меньше 100 гривен. «Правда в том, что мы отстаем от стран СНГ по размеру ARPU. Даже в Кыргызстане, Азербайджане и Туркменистане ARPU выше, чем в Украине. Поэтому нам есть куда расти, - сказал Андрей Мальчевский». По его словам, приемлемый уровень среднего дохода на одного пользователя должен быть в пределах 100 долларов. Но выход на эту сумму - это долгосрочный план, который в нынешних условиях охватит 3-5 лет». Читать далее -------------------- OLED Panasonic TX-65HZ980E; Pioneer LX-5090; Vu+ Duo 4K; AX HD61 4K; DM8000; TOROIDAL T90; Triax 1.1, Strong SRT-DM2100 (90*E-30*W), many different cards&CAM's (incl. PRO) for Pay TV

Желаю, чтобы у Вас сбылось то, чего Вы желаете другим! |

|

|

|

6.11.2020, 10:27 6.11.2020, 10:27

Сообщение

#7

|

|

|

Писатель    Группа: Пользователи Сообщений: 2209 Регистрация: 27.6.2008 Из: г.Киев Пользователь №: 5717 Спасибо сказали: 3038 раз Вставить ник Частич. цитирование |

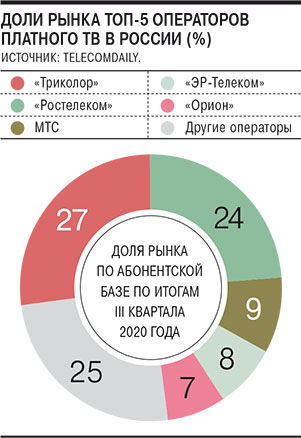

Пандемия поможет росту подключений к платному ТВ

Пандемия коронавируса по итогам 2020 года улучшит динамику абонентской базы платного ТВ в России — число новых подключений может достигнуть 800 тыс. После замедления роста последних лет самоизоляция стала практически единственным драйвером рынка, признают эксперты. Впрочем, притормозить рост до конца года еще может снижение покупательной способности населения, опасается часть операторов. По итогам 2020 года число новых подключений к платному ТВ в России составит до 800 тыс. домохозяйств, прогнозирует TelecomDaily, с исследованием которой мы ознакомились. Показатель снижался в последние годы: в 2017 году число новых подключений составило 1,45 млн, в 2018-м — 1,245 млн, в 2019 году — 645 тыс. Если бы не пандемия коронавируса и ее последствия, то число подключений в целом по рынку продолжило бы снижаться — в 2020 году, по прогнозам, оно должно было бы быть на уровне 500–550 тыс., то есть самоизоляция добавит не менее 30% подключений, пояснил гендиректор TelecomDaily Денис Кусков. «Рынок реанимировался исключительно за счет пандемии, других драйверов из-за высокого покрытия нет. Спутниковое ТВ почти не растет»,— добавил он. Проникновение сервисов платного ТВ в России, по данным TelecomDaily, находится на уровне 80%, средний чек на одного абонента составляет 196 руб. в месяц без НДС. Основное влияние пандемии на рынок пришлось на второй квартал, когда прирост числа абонентов составил 220 тыс. домохозяйств. В третьем квартале рост уже был меньше и составил 205 тыс. Крупнейшие операторы в третьем квартале показали разную динамику. «Триколор» снизил абонентскую базу на 24 тыс. домохозяйств, «Ростелеком» набрал 70 тыс. новых клиентов, а МТС впервые за несколько лет смогла подключить самое большое число абонентов среди всех операторов — 104 тыс.  В TelecomDaily это связывают с тем, что цены на комплекты спутникового ТВ МТС были значительно ниже среднерыночных. «ЭР-Телеком» (бренд «Дом.ru») после пяти кварталов отсутствия роста смог нарастить число абонентов на 10 тыс., «Орион» (бренд «Телекарта») смог прибавить 25 тыс. домохозяйств. В «Триколоре» ждут в конце года спроса, превышающего показатели 2019 года. Это будет обусловлено традиционно высоким сезоном, который совпадает по времени со второй волной пандемии, поясняют в компании, подчеркивая, что пандемия в целом поддержала спрос на ТВ и кино, а абоненты «демонстрируют устойчивый спрос на сервисы развлечений». «Ростелеком» и в третьем квартале в сегменте платного ТВ фиксирует показатели выше, чем планировал, говорит директор по развитию направления «Видео» оператора Антон Володькин. Пандемия не была единственным драйвером роста абонентской базы операторов платного ТВ в России, считает операционный директор «МТС Медиа» Алексей Иванов, указывая, что роль сыграл и фактор «отложенного спроса» после перехода с аналогового эфирного вещания на цифровое: те, кто не был удовлетворен общедоступным ТВ, стали более активно подключать пакеты платного. Не все операторы оптимистичны. В «ЭР-Телекоме» не ожидают заметного роста клиентской базы по итогам 2020 года. «Это обусловлено снижением покупательной способности населения и миграцией части пользователей внутри абонентских баз провайдеров услуг»,— уточнили в компании. Абонентская база «Ориона» в первом полугодии на фоне самоизоляции и маркетинговых акций выросла на 50 тыс. абонентов, но в третьем квартале уже уменьшилась на 2,6% к аналогичному периоду прошлого года, говорит гендиректор группы «Орион» Кирилл Махновский. Он объясняет это как раз переходом страны на цифровое вещание, вызвавшим «органический отток» абонентов. По итогам 2020 года «в условиях экономического спада и снижения платежеспособности населения вследствие пандемии» «Орион» рассчитывает только на сохранение финансовых показателей на уровне прошлого года. Источник: kommersant -------------------- OLED Panasonic TX-65HZ980E; Pioneer LX-5090; Vu+ Duo 4K; AX HD61 4K; DM8000; TOROIDAL T90; Triax 1.1, Strong SRT-DM2100 (90*E-30*W), many different cards&CAM's (incl. PRO) for Pay TV

Желаю, чтобы у Вас сбылось то, чего Вы желаете другим! |

|

|

|

16.11.2020, 14:52 16.11.2020, 14:52

Сообщение

#8

|

|

|

Писатель    Группа: Пользователи Сообщений: 2209 Регистрация: 27.6.2008 Из: г.Киев Пользователь №: 5717 Спасибо сказали: 3038 раз Вставить ник Частич. цитирование |

Рынок платного ТВ вырос впервые за год

По итогам III квартала этого года количество абонентов услуги платного ТВ выросло до 45,9 млн. Об этом сообщает компания "ТМТ Консалтинг". Проникновение услуги на российском рынке приблизилось к 81%. Впервые за год аналитики заметили рост выручки у операторов платного ТВ. По итогам года сами операторы заметный рост рынка ни по выручке, ни по абонентской базе не ожидают. По данным ТМТ, прирост пользователей платного ТВ в III квартале составил более 220 тыс пользователей или 0,5%. Объем рынка впервые в этом году вырос - на 3,5% по сравнению с предыдущим кварталом, на который пришлась самоизоляция. Суммарная выручка операторов превысила 26,5 млрд руб. Средний счет на абонента составил 193 руб. Во II квартале он снизился до 187 руб., в III - отыграл падение до уровня I квартала, тогда средний счет был 194 руб. "Во II квартале было снижение, поскольку операторы в период самоизоляции не отключали абонентов при нулевом балансе, - объясняет аналитик "ТМТ Консалтинг" Елена Крылова. - В третьем, скорее, восстановился прежний уровень. В IV квартале ожидаем роста рынка примерно на 5% в связи с сезонностью у спутниковых операторов". В сегменте кабельного ТВ продолжался отток, а в спутниковом ТВ впервые в 2020 г. количество подписчиков выросло. Основной рост пришелся на новые подключения у ПАО "МТС". Компания за квартал увеличила количество абонентов спутникового ТВ на 41 тыс. - до 948 тыс. "С учетом того, что на конец года в спутниковом ТВ традиционно приходится пик подключений, можно ожидать, что по итогам 2020 г. размер абонентской базы спутникового ТВ МТС преодолеет границу в 1 млн", - говорится в отчете ТМТ. Спутниковый оператор "Орион" в III квартале приостановил отток абонентской базы. Ее прирост составил 25 тыс. По словам директора по маркетингу "Ориона" Дмитрия Жичина, отток был органическим. Его спровоцировал в том числе переход части абонентов на цифровое вещание. "Завершение отчетного периода с положительной динамикой говорит о стабилизации ситуации. Рост подключений выровнялся в соответствии с уровнем проникновения услуг платного ТВ. Отток при этом сократился. Мы надеемся, что тенденция увеличения абонентской базы сохранится и в будущие периоды, в частности, в IV квартале, когда объем подключений традиционно выше, чем в III квартале, - сказал Дмитрий Жичин. - При этом в условиях снижения платежеспособности населения мы не ожидаем значительного роста объема поступлений по итогам этого года и ориентируемся на сохранение финансовых показателей на уровне прошлогодних значений". У мультиплатформенного оператора "Триколор" количество абонентов платного ТВ сократилось на 24 тыс. По оценкам ТМТ, это самое заметное снижение за последние два года. Сегмент IPTV увеличился еще на 200 тыс. абонентов по сравнению со II кварталом. Больше половины из них подключились к ПАО "Ростелеком". В целом на трех игроков рынка - "Ростелеком", ПАО "ВымпелКом" (бренд "Билайн") и МТС - пришлось 93% прироста абонентской базы IPTV. Лидирует по росту базы среди операторов снова МТС. В топ-5 российских операторов платного ТВ вошли: "Триколор" с 12,206 млн клиентов, "Ростелеком" с 10,685 млн, МТС с 4,155 млн, АО "ЭР-Телеком Холдинг" с 3,803 млн (с учетом покупок томского оператора "Новые ТелеСистемы" и НТЦ "Интек", ТМ Convex) и ГК "Орион" с 3,031 млн клиентов. В "ЭР-Телекоме" рассказали, что не ожидают заметного роста клиентской базы по итогам 2020 г. в целом. "Это обусловлено снижением покупательской способности населения и миграцией части пользователей внутри абонентских баз провайдеров услуг", - говорит представитель пресс-службы "ЭР-Телеком". По словам директора по развитию видеосервиса Wink "Ростелекома" Антона Володькина, в IV квартале компания ожидает сохранения позитивной динамики. "Самоизоляция повысила интерес к услугам платного ТВ. Это сказалось не столько в новых подключениях, сколько на монетизации существующей базы. К концу лета мы наблюдали некоторую стагнацию в пользовании, связанную с сезоном отпусков и окончанием самоизоляции. Однако с середины осени активность клиентов снова повысилась", - сказал представитель "Ростелекома". Как сообщает ТМТ, в Москве количество абонентов всех операторов платного ТВ по итогам квартала выросло на 0,4%. Росли новые подключения у МТС и "ВымпелКома". По итогам квартала изменились позиции игроков. В структуре по выручке доля "Ростелекома" снизилась до 55%, а доля МТС выросла до 14%. Источник: ComNews -------------------- OLED Panasonic TX-65HZ980E; Pioneer LX-5090; Vu+ Duo 4K; AX HD61 4K; DM8000; TOROIDAL T90; Triax 1.1, Strong SRT-DM2100 (90*E-30*W), many different cards&CAM's (incl. PRO) for Pay TV

Желаю, чтобы у Вас сбылось то, чего Вы желаете другим! |

|

|

|

24.11.2020, 12:22 24.11.2020, 12:22

Сообщение

#9

|

|

|

Писатель    Группа: Пользователи Сообщений: 2209 Регистрация: 27.6.2008 Из: г.Киев Пользователь №: 5717 Спасибо сказали: 3038 раз Вставить ник Частич. цитирование |

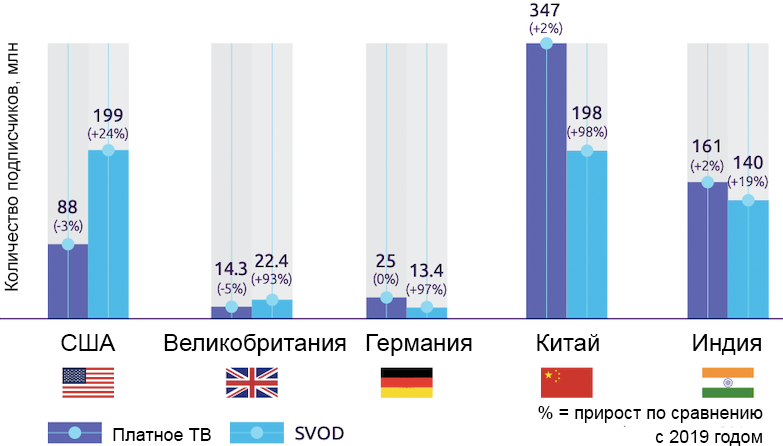

Прогноз: к концу года SVOD обгонит платное ТВ по темпам прироста абонентской базы

На фоне пандемии Covid-19 индустрия потокового видео пережила небывалый всплеск популярности. Эксперты Capgemini считают, что к концу 2020 года SVOD обгонит платное ТВ по темпам прироста абонентской базы более чем в 30 странах мира, передает Rapid TV News.  Аналитики Capgemini исследовали состояние медиаиндустрии на различных рынках. В период с июля по сентябрь 2020 года специалисты опросили около 50 экспертов и руководителей медиасферы в компаниях от Азиатско-Тихоокеанского региона до Северной и Южной Америки. В опросе участвовали вещатели, телекоммуникационные компании, правообладатели, а также ключевые поставщики на рынке медиа. Специалисты Capgemini отметили, что многие компании искали способы создать собственные потоковые сервисы и были заинтересованы в информации о выживании на рынке OTT. Также многие участники опроса отметили важную роль данных в индустрии. Около 70% опрошенных заявили, что доступ к данным имеет решающее значение для выживания бизнеса. Доступ к данным может повысить конкурентоспособность компании, повлиять на уровень персонализации контента и монетизации аудитории. Также аналитики Capgemini зафиксировали рост количества сайтов-агрегаторов, которые комбинируют контент от разных правообладателей в одном интерфейсе. Этими агрегаторами в основном являются поставщики телекоммуникационных услуг или крупные технологические компании, такие как Amazon Channel, Jio T+. Исследователи считают, что в сложившихся обстоятельствах для агрегаторов открываются новые возможности на рынке. Такие сервисы объединяет то, что их ценностное предложение сосредоточено на простоте использования и поддержке пользователей, которые потерялись среди многообразия OTT-платформ. В Capgemini считают, что для достижения успеха агрегаторам необходимо отличаться в пользовательском опыте и раскрывать ключевые аспекты ценностного предложения, включая простоту использования и рекомендации для пользователей. Источник: cableman -------------------- OLED Panasonic TX-65HZ980E; Pioneer LX-5090; Vu+ Duo 4K; AX HD61 4K; DM8000; TOROIDAL T90; Triax 1.1, Strong SRT-DM2100 (90*E-30*W), many different cards&CAM's (incl. PRO) for Pay TV

Желаю, чтобы у Вас сбылось то, чего Вы желаете другим! |

|

|

|

10.2.2021, 11:04 10.2.2021, 11:04

Сообщение

#10

|

|

|

Писатель    Группа: Пользователи Сообщений: 2209 Регистрация: 27.6.2008 Из: г.Киев Пользователь №: 5717 Спасибо сказали: 3038 раз Вставить ник Частич. цитирование |

В 2021 платное ТВ сможет вырасти на контенте

Общее количество абонентов платного ТВ в России по итогам 2020 года выросло на 817 тыс. и достигло 44,847 млн домохозяйств. Это данные из нового нашего отчета. Квартальный прирост новых контрактов составил 310 тыс., а годовой — оказался на 25% выше результатов 2019-го.  По итогам 2020 аналитики оценили проникновение сервисов платного ТВ на уровне 81%. Средний чек на одного абонента (ARPU) составил 195 руб. в месяц без НДС. На рынке платного ТВ все та же пятерка лидеров: «Триколор», «Ростелеком», МТС, «ЭР-Телеком» и «Орион». Вместе на них пришлось 75% рынка в пересчете на количество подключенных домохозяйств.  В четвертом квартале «Триколор» добавил 51 тыс. новых контрактов, «Ростелеком» — 100 тыс., МТС — 122 тыс., то есть компании первой тройки подключили и больше всех домохозяйств. МТС лидирует по этому показателю второй квартал подряд. Как прокомментировали в пресс-службе МТС, рост сервисов платного ТВ оператора во всех средах обусловлен комплексными предложениями компании, в частности, коневергентом, который объединяет ТВ и интернет. У МТС также есть пакеты «мобильный интернет и спутниковое ТВ». Кроме того, в компании делают ставку на развитие собственных каналов. Антон Володькин, директор по развитию видеосервиса Wink («Ростелеком»), заявил, что, по оценкам компании, сегмент платного ТВ и видеоконтента «Ростелекома», включая Wink, в 2020 году рос быстрее рынка. В 2021 году, по его словам, динамика будет более сдержанной, потому что «по мере смягчения ограничительных мер люди будут возвращаться к другим видам досуга и, соответственно, меньше смотреть ТВ и видеосервисы». Поддержкой, напротив, станет появление нового контента и рост проникновения услуг в регионах. «Мы видим достаточно существенные сдвиги в смотрении. Активно растет смотрение на дополнительных экранах, прежде всего, на смартфонах. Снижение зависимости от телевизора и рост смотрения через гаджеты увеличивает потенциал роста сегмента в целом», — заявил Антон. Андрей Нестеров, замгендиректора по стратегии и развитию «Триколора», драйвером роста подключений называет каналы в формате Ultra HD, а также наличие эксклюзивного контента. Кроме того, он считает, что в 2021 году операторы будут наблюдать возврат тех, кто решил попробовать бесплатное цифровое ТВ, но им этого «оказалось недостаточно». «Многие зрители во время пандемии смогли оценить нелинейное ТВ, когда программы можно ставить на паузу, перематывать, смотреть сначала. Будут стираться грани между просмотром линейных каналов по телевизору и просмотром контента в интернете. Все больше пользователей будут выбирать не какой канал посмотреть, а какую единицу контента», — считает Нестеров. Спутниковый игрок «Орион» не показал существенный рост абонбазы, но по словам гендиректора компании Кирилла Махновского, обеспечил себе финансовую устойчивость (ранее оператор отчитался о выручке в 2020 году на уровне 3,3 млрд руб, что соответствует допандемическому году). «Отсутствие роста абонентской базы не помешало сохранить прежний объем поступлений и рыночную долю по DTH-направлению, что позволяет говорить о его положительной динамике и значимости в портфеле компании», — отметил глава компании. Говоря о прогнозах, он заявил, что многое будет зависеть от темпов восстановления рекламного рынка. «Продолжится тренд на всестороннюю монетизацию платформ и абонентских баз, в том числе за счет создания и развития экосистем. Важно при этом стремиться к тому, чтобы предпринимаемые игроками шаги не несли вред рынку платного телевидения», — заключил он. Источник: TelecomDaily -------------------- OLED Panasonic TX-65HZ980E; Pioneer LX-5090; Vu+ Duo 4K; AX HD61 4K; DM8000; TOROIDAL T90; Triax 1.1, Strong SRT-DM2100 (90*E-30*W), many different cards&CAM's (incl. PRO) for Pay TV

Желаю, чтобы у Вас сбылось то, чего Вы желаете другим! |

|

|

|

|

1 чел. читают эту тему (гостей: 1, скрытых пользователей: 0)

Пользователей: 0

| Текстовая версия | Сейчас: 21.2.2026, 10:21 |